七月份,铁矿石供应缺口逐步修复, Mysteel62%澳粉指数窄幅波动。展望八月份,铁矿石供应量虽在逐步恢复,但同期钢厂限产力度亦有所放松,铁矿石需求环比将出现部分增量,基本面供需双强,价格维持震荡走势。

价格回顾

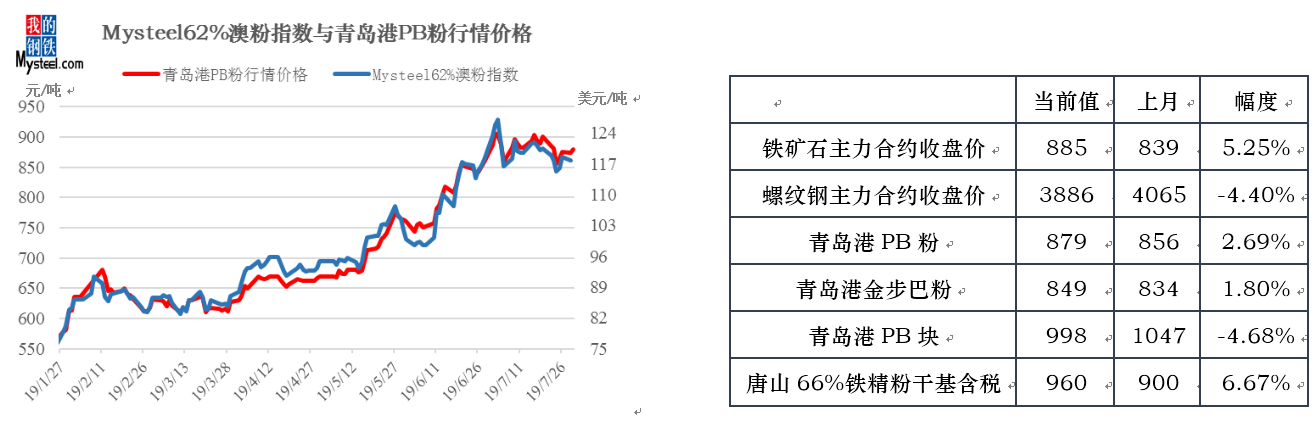

数据来源:钢联数据

七月份铁矿石价格高位震荡。截止7月29日, Mysteel62%澳粉指数均价117.8美元/吨,环比下跌0.25美元/吨,涨幅0.2%,七月份均值120.2美元/吨,较上月上涨11.4美元/吨;港口现货方面,青岛港PB粉行情价879元/吨,环比上涨23元/吨,涨幅2.7%。内矿方面,唐山66%铁精粉干基含税出厂均价960元/吨,环比上涨60元/吨,涨幅6.7%。从涨幅来看,国产矿在较高的需求增量下涨幅最大,港口进口矿现货价格稍有疲软,涨幅其次,远期现货指数走势冲高回落低于上月末。

衍生品方面,截止7月29日,铁矿石掉期合约结算价119.8美元/吨,上涨10.6美元/吨,涨幅8.9%;铁矿石期货主力合约收盘价为885元,上涨46.5元,涨幅5.5%;螺纹钢主力合约收盘价3886元/吨,下跌179元/吨,跌幅4.4%。从幅度来看,铁矿石掉期维持较大涨幅,大商所铁矿石主力合约涨幅其次,而螺纹钢在库存持续累库情况下,价格再度下滑。

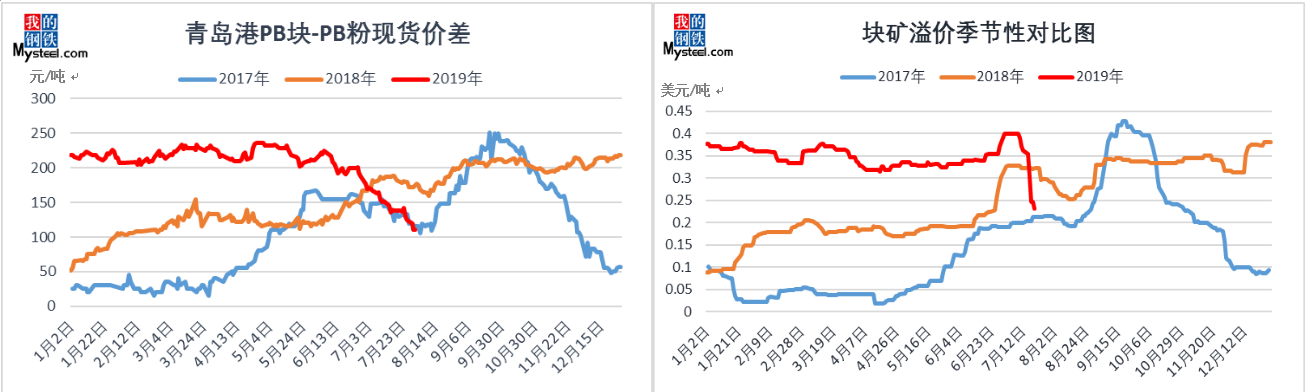

数据来源:钢联数据

价差方面,七月份块粉价差大幅收缩。截止7月30日,青岛港PB块-PB粉价差111元/吨,环比上月底下跌77元/干吨,跌幅41%。主要因为块矿基本面持续走弱,导致港口库存连续累库一月有余,加之目前球团供应稳定且更具有性价比,在七月所有品种上涨情况下,块矿现货价格不增反降引起价差大幅收缩。并且,短期来看,该局面难有根本性改善,块粉价差仍有进一步收窄空间。

数据来源:钢联数据

七月铁矿石基本面回顾

库存方面

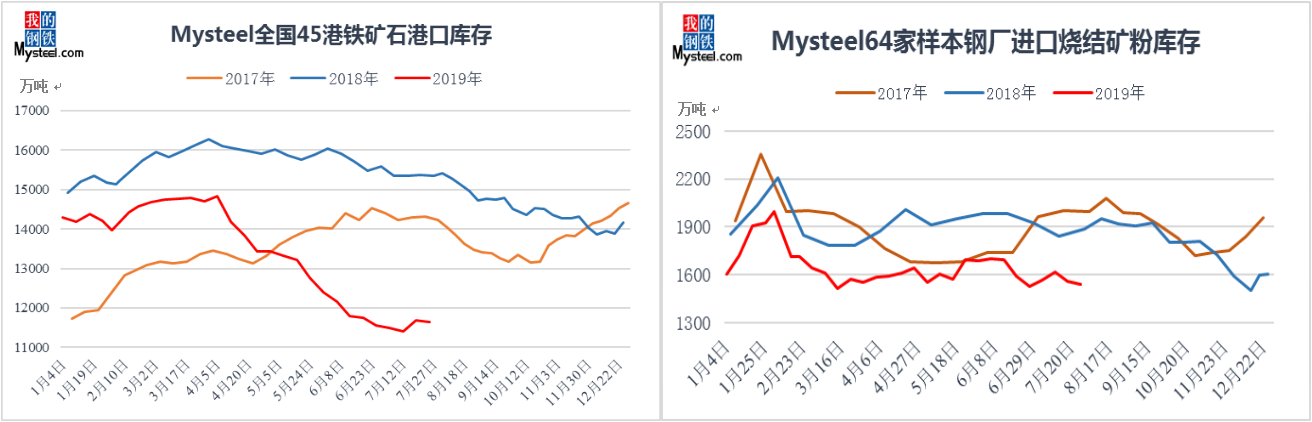

数据来源:钢联数据

(1)港口库存,七月份港口库存出现累库。截止26日,Mysteel统计全国45港铁矿石库存总量11641万吨,环比上月底上涨76万吨,结束了三个月的去库走势。分量上面来看,澳矿以及巴西矿月内库存走势与总量基本同步,其中澳矿库存收于5735万吨,环比上月底上涨95万吨,巴西矿库存收于3445万吨,环比上月底上涨62万吨。从货主方面来看,七月份贸易商库存供需较为平稳,库存占比43.6%,较上月仅上浮1%。但因为矿价长期处于高位,中小贸易商投机占比减少,港口主流品种资源集中度偏高。

(2)钢厂库存,七月份钢厂库存维持1600万吨附近窄幅波动,钢厂采购节奏趋于稳定。 截止26日,Mysteel统计64家样本钢厂进口烧结粉矿库存1543万吨,略高于上月底。分区域来看,唐山因受到临时性限产政策影响,库存降幅近50万吨,幅度17.2%,其他区域则以按需补库为主,库存波动较小。从库存结构方面,钢厂港口及厂内库存月内持续被消耗,两项分别下降67.25、40.2万吨;不过因为现阶段海漂成本较港口现货更低,钢厂有新增船货趋势,故海漂库存略微增加。

铁矿石供应

数据来源:钢联数据

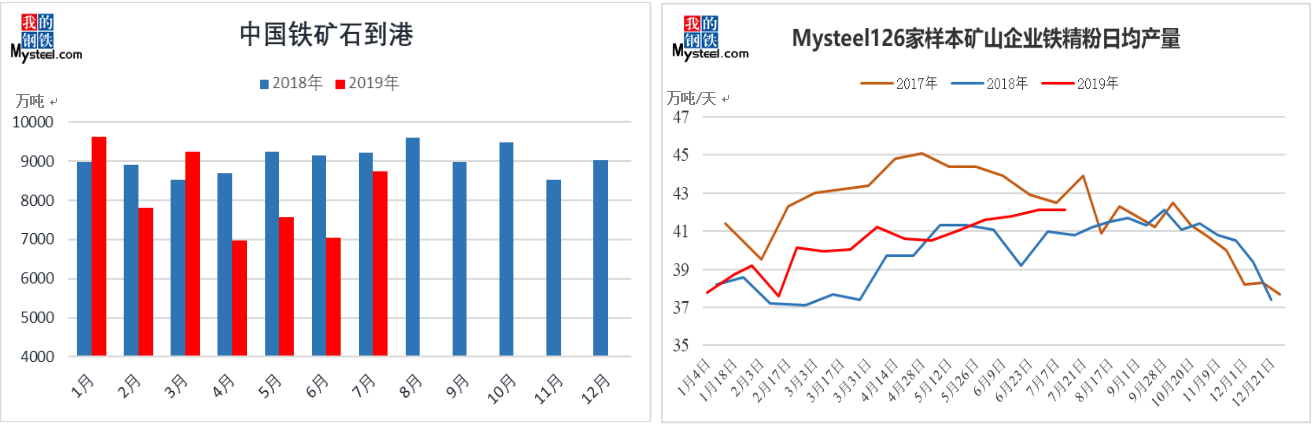

(1)中国铁矿石到港: 七月份铁矿石到港量增幅明显, Mysteel统计中国港口铁矿石到港量8737万吨,环比上涨1693万吨,幅度24%。(数据统计至28日,月度总量按照日均折算)。分量上面,七月份巴西矿到港量高达1714万吨,环比增加1005万吨,增幅142%,为近四个月高点, 因前期航速问题叠加VALE发运量的恢复,多数船舶于七月份集中到港。; 澳矿到港量环比上月增加432万吨至6061万吨,涨幅其次。增量得益于六月中下旬矿山财年冲量;非主流矿到港量亦保持一定增幅,七月份到港962万吨,环比增加257万吨,其中以南非,毛伊坦尼亚增幅较为明显,印度及乌克兰亦有部分增量。

(2)国内矿产量: 六月份,国家统计局公布我国铁矿石原矿产量7313.4万吨,同比增12.1%;Mysteel统计332家样本矿山七月精粉产量2366万吨,环比上月增加50万吨。分区域来看,华东、华南和华中地区矿山受到利润驱动主动提产,产量有所增加,但因为河北地区某大型矿山检修,以及部分民营企业技术整改,从而导致七月份全国产量环比增幅有限。库存方面,虽然本月精粉产量有所增加,但在当前市场行情下,钢厂对于国产精粉需求量亦保持同步增幅,故矿山库存在上月基本上再度回落,但降幅开始收窄。

展望八月份,随着澳洲巴西发运量季节性回归,以及中国铁矿石价格优势;自七月起淡水河谷发往中国比例急剧增加,并且船运速度更快,将使得下月进口矿到港量进一步增加;此外,现阶段国产矿利润水平为近几年新高,国产矿山在当前情况下不排除有进一步扩产可能性,铁矿石供应总量环比上月仍有增加空间。

需求方面

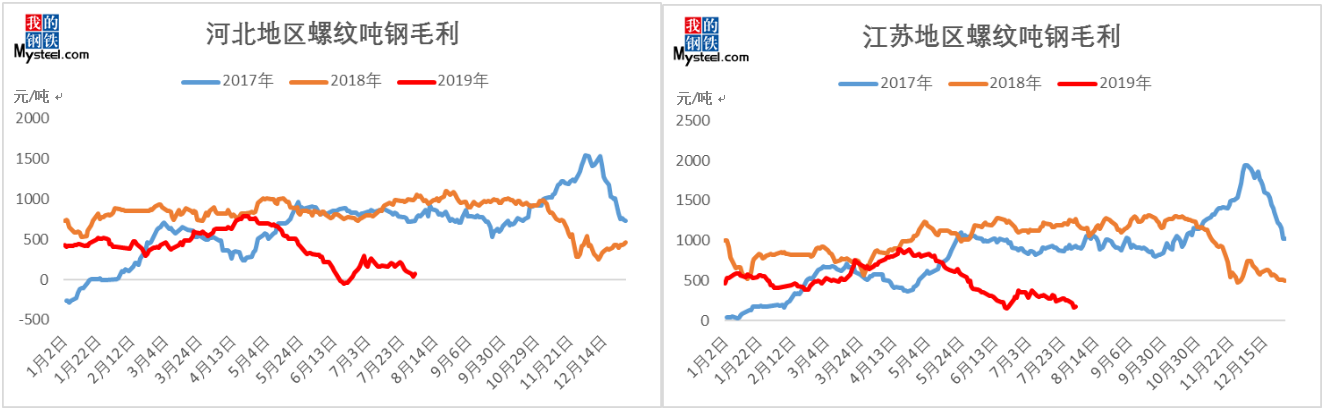

数据来源:钢联数据

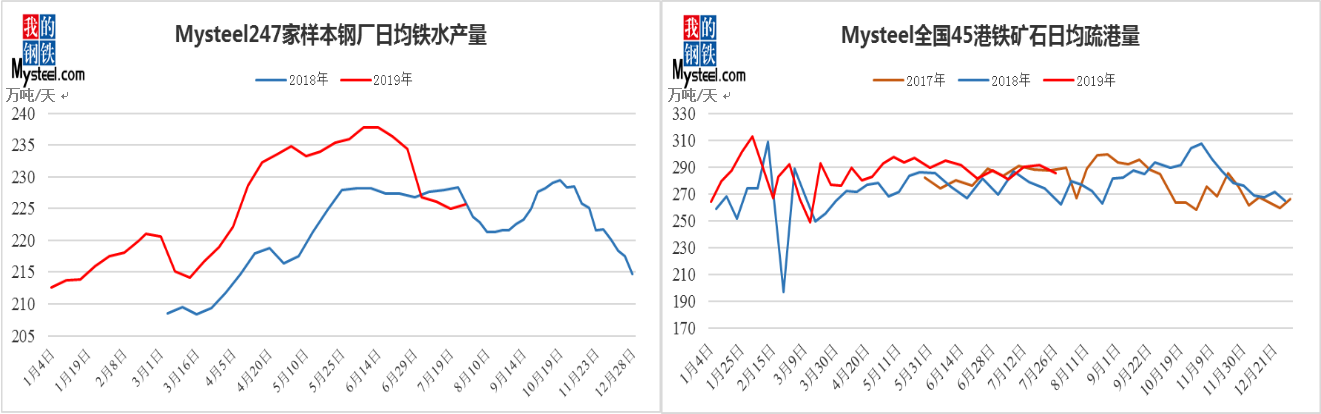

(1)铁水产量,七月份区域限产力度加剧,铁水产量跌至去年同期之下。Mysteel统计247家样本钢厂七月生铁产量6990万吨,环比减少88万吨,同比去年减少28万吨。区域来看,各区域七月份铁水产量走势出现分化,其中河北因为大气污染防控管制影响,月度铁水产量已经降至去年同期水平之下;华东区域钢厂产量在上月基础上有所增加,铁水产量同比增幅最大;其他区域铁水产量相对稳定,暂未出现利润收缩下的规模性减产。

(2)铁矿石疏港,七月份港口疏港相对稳定。Mysteel统计中国45港七月份铁矿石疏港量8927万吨,环比增加273万吨,但是日均疏港量与上月基本持平,并且目前周度疏港波动值要明显小于上半年。从疏港的波动幅度能够看出,钢厂对于目前铁矿石的价格已经接受,但为了规避风险,暂时难有短期大批量采购计划,还是以随采随用的采购策略控制成本。

八月份,随着唐山限产政策的放松,成品材供应量压力加剧,当钢厂消化完前期低成本采购的原料库存后,其吨钢利润将会被压缩。不过经过市场调研了解,即便如此钢厂主动减产可能性仍不大,铁矿石需求有增加空间。

八月市场展望

数据来源:铁矿石核心数据库

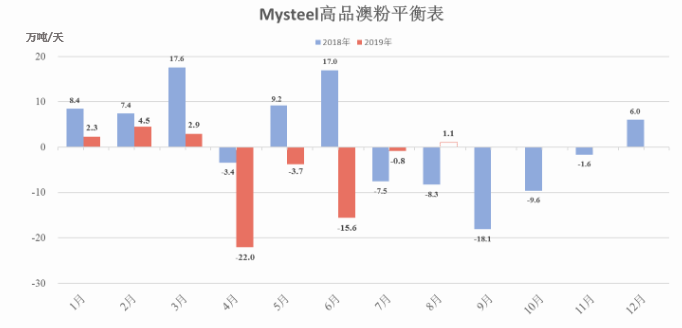

根据Mysteel高品澳粉平衡表显示,七月份高品澳粉(MNPJ)库存还是维持去库走势,但是去库幅度仅为0.8万吨/日;随着钢厂利润的进一步压缩,精粉、巴西粉等资源对高品澳粉替代性加强,而在其本身供应进一步增加的情况下,港口高品澳粉库存不再维持去库走势,或将以1.1万吨/日增速开始累库。

总体来看,随着澳洲发运量季节性回归以及巴西矿区的逐步复产,下月进口矿到港量或将进一步增加;此外,现阶段国产矿利润水平为近几年新高,国产矿山在当前情况下不排除有进一步扩产可能性,铁矿石供应总量环比上月仍有增加空间。需求端,八月份河北限产政策较本月所放松,铁矿石需求环比将出现一定程度的增量,不过因为限产政策还在执行,铁矿石增量空间有限,基本面呈现供需双强局面,港口库存趋稳,价格或保持高位震荡走势。

免责声明:Mysteel力求使用的信息准确、信息所述内容及观点的客观公正,但并不保证其是否需要进行必要变更。Mysteel提供的信息仅供客户决策参考,并不构成对客户决策的直接建议,客户不应以此取代自己的独立判断,客户做出的任何决策与Mysteel无关。本报告版权归Mysteel所有,为非公开资料,仅供Mysteel客户自身使用;本文为Mysteel编辑,如需使用,请联系021-26093490申请授权,未经Mysteel书面授权,任何人不得以任何形式传播、发布、复制本报告。Mysteel保留对任何侵权行为和有悖报告原意的引用行为进行追究的权利。